Magyar flottapiac 2. rész - A kínálati oldal

Miután megtudtuk az előző részből, hogy mennyi autó van a céges flottapiacon, a most következő részből azt is megtudhatjuk, hogy mekkora cégek milyen arányban kezelik ezeket az autókat.

A termék

Kínálati oldalon – természetszerűen – azokat a cégeket értem, akik más cégeknek nyújtanak flottakezelési szolgáltatást. Bár flottakezelés (egyes esetekben igen fejlett) a céges saját flottájának belső kezelése, de nem piaci. Ahhoz hasonlítanám, amikor valaki otthon a kertben zöldséget termeszt. Amíg ezt saját használatra teszi, az nem piaci tevékenység. Akkor válik azzá, amikor a termesztett zöldséget (árut) eladásra kínálja. A fentiek miatt a flottapiaci kínálat a flottakezelési szolgáltatást nyújtó cégek összessége. Ezen a körön belül pedig az összes olyan cég, aki további cégeknek gépjárművet ad használatba, bármilyen időre bármilyen szolgáltatási körrel.

Az eltérő adózási és szabályozási környezet miatt a flottakezelésnél még mindig érvényes az egy ország, egy piac. A terméket pedig az adott piac fejlettsége határozza meg, leginkább az, hogy a versenyhelyzetben a szereplők milyen és mekkora helyet foglalnak el az értékláncon. A kezdeti flottapiac sajátja, hogy az egyes szolgáltatásokat különböző szolgáltatók nyújtják és az ügyfelek több szolgáltatóval állnak szemben.

Példaként az adott, számos gépjárművel rendelkező vállalkozás saját maga választja ki a gépjárműveket, de külön cégre bízza a finanszírozást, más-más céggel szerződik le a biztosításra, bérautóra, segélyszolgálatra, saját beszerzési osztály intézi az üzemanyag szerződéseket, a karbantartási és javítási szolgáltatók szerződéseit és az esetleges GPS flottakövetést is. Az ügyfélszolgálatot és eseménykezelést belső csoporttal oldja meg. A beérkező számlák kezelését az egyébként fő tevékenységet (core business) is kiszolgáló könyvelés végzi. Ebben az esetben a termék egyszer egy gépjármű vásárlása, utána egyszerű finanszírozási termék (hitel, pénzügyi vagy operatív lízing), majd különböző szolgáltatások egyedi igénybevétele.

Az érettebb (a flottakezelést korábban kezdő, nagy versenyhelyzetben lévő) piacokon (országokban) a flottakezelés már sokkal inkább egy összetett szolgáltatás (leginkább operatív lízing). Egy szolgáltató nyújtja a fenti esetben felsorolt összes szolgáltatást, egy számla érkezik és kiegészül riportolással, tanácsadással, költségvetés kezelésével is.

És megjelennek helyettesítő termékek is, mint a bérautó, autómegosztás (car-sharing), ritka esetben kerékpár vagy a tömegközlekedés támogatása. A legfejlettebb piacokon már a fentieket is integrálják a most már mobilitási szolgáltatásnak nevezett flottakezelésbe.

Magyarországot kettősség jellemzi. Egy piaci rész a központi régióban a másodikként említett érettebb flottakezelési szint elején tart, míg a másik piaci rész az ország többi területén az első fejlettségi szint végén van.

A fentiek értelmében a termék egyszerre a gépjármű értékesítése és finanszírozása, valamint az események kezelése (saját belső csoporttal vagy már kiszervezve). És egyszerre komplex flottakezelési csomag (a multinacionális cégeknél a saját piacuknak megfelelően). Területenként helyettesítő termékkel, majdnem kizárólag bérautóval kiegészülve.

Ebben az elemzésben a gépjármű értékesítést végző, és a csak finanszírozást nyújtó cégeket részletesen nem szerepeltetem, mint flottakezelői szolgáltatókat. Viszont benne vannak a bérautót, mint helyettesítő terméket adók, amennyiben ezt részben flottakezeléssel is kombinálják. A céges autómegosztás (car sharing) ezekben a hónapokban indult, adatok hiányában nem tudtam szerepeltetni ebben az elemzésben.

A COVID-19-es válság átrendezheti a bérautós piacot, amennyiben a szereplők az egyszeri bérlés helyett előfizetéses szolgáltatásokkal bővítik a palettájukat. Emellett a használtautó piaci eredményektől függően tovább koncentrálódhat a piac.

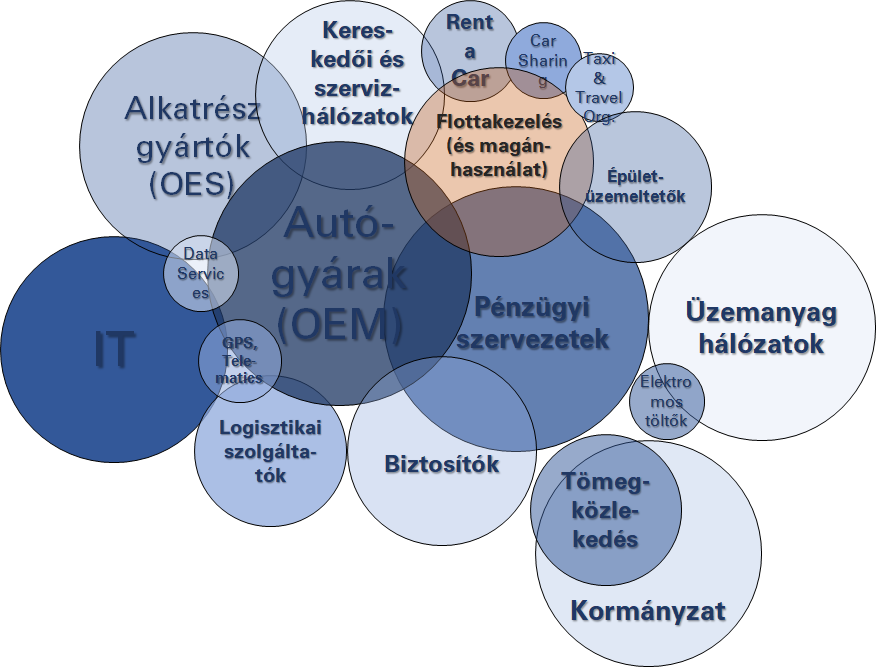

A flottakezelési piac ökoszisztémája

A flottakezelés azért izgalmas terület, mert nagyon sok szolgáltatási elem összehangolását kell megoldani változatos területeken. Egyszerre üzleti és egyéni szolgáltatás, műszaki és humán terület. Az összes szolgáltatási elem ökoszisztémáját a következő ábrán ábrázoltam.

A fent ábrázolt szereplők közül gyakorlatilag bárki adhat flottakezelési szolgáltatást a saját üzletén alapulva. Akikkel találkozhatunk azok leginkább az autógyárak, a bankok, a kereskedői és szervizhálózatok, a bérautó szolgáltatók és az épületüzemeltetők. Más szolgáltató elvétve választja a flottakezelést mint értéklánc-terjeszkedést. Ez gyakorlatilag az összes európai piacra érvényes, de a hangsúlyok országonként eltérőek. A fenti bonyolult ökoszisztéma miatt nem találni Európai flottapiaci elemzéseket az összes szolgáltatóra vonatkoztatva. A legtöbb esetben egyszerűen a helyi lízingszövetségbe tagozódva lehet flottapiaci szereplőket találni és ezek elemzéseihez hozzáférni. Néhány ország jó példával jár elől (pl. Hollandia, Belgium, Lengyelország), ahol a Lízingszövetség mellett (nem azon belül) flottapiaci szövetség is működik. Van olyan ország, ahol a piaci szereplők megosztják egymással az információkat, és van, ahol csak minimális az együttműködés.

Magyarországi trendek

Magyarországon a Magyar Lízingszövetség keretein belül létezik egy Flottacsoport. Saját fő üzleti területére fókuszál a Magyar Autókölcsönzők Szövetsége (MAKSZ), a Magyar Gépjárműimportőrök Egyesülete (MGE), a Gépjármű Márkakereskedők Országos Szövetsége (GÉMOSZ), a Magyar Biztosítók Szövetsége (MABISZ) és a számos ágazati ipartestület, kamara és klaszter. Meg lehet említeni még az Autós Nagykoalíciót (ANK).

Publikus és emellett részletes piacelemzést alig találni a felsoroltak weboldalán, és van olyan a felsoroltak között, amelynek weboldalát sem lehet megtalálni.

Sajnálatos, a felsorolt szakmai szervezetek nem, vagy nagyon alacsony szinten működnek együtt.

Rendszeres szakmai összejövetelek, konferenciák nincsenek. Évente az IIR szervez Flottakonferenciát piaci alapon, elsősorban az előadói szponzorizációt előtérbe helyezve. Ebből következik, hogy az információ és tudás átadás elég alacsony színvonalon van. A multinacionális háttérrel rendelkező vállalatok így előnyt élveznek, hiszen náluk a tudást és más piacok információit az anyavállalati háttér biztosítja. A speciális piaci ismeretek elmaradása miatt a keresleti oldalon is lassabb a fejlődés, mint más országokban. Szükséges még megemlíteni a szabadpiaci trendekkel ellentétes irányú piaci mozgásokat is.

A fentiek erőteljesen gátolják a piaci edukációt és a piaci szereplők fejlődését és szintén megnehezítik a független piackutatás folyamatát.

A piaci szereplők

A statisztikai módszertanok szerint a gépjárművek bérlése egy kódszám alá tartozik.

- Eurostatnál (NACE_R2 N7711: Renting and leasing of cars and light motor vehicles)

- KSH-nál TEÁOR’08 N77.11: személy-gépjármű és a 3,5 tonnánál kisebb teherbírású gépjármű vezető nélküli kölcsönzése és operatív lízingje, (részletes meghatározás: http://www.ksh.hu/docs/osztalyozasok/teaor/teaor08_tartalom_2018_08_01.pdf)

A piaci szereplők összegyűjtése három forrásból történt:

- internetes keresés

- a szakmai szövetségek adatai

- felügyelő szervek adatbázisai

Nyilvánvaló sok átfedést találtam a fentiek között.

A feltételezés az volt, hogy az a vállalkozás, ami:

- nem található meg internetes kereséssel és/vagy

- nem tagja a szakmai szövetségnek és/vagy

- nem regisztrálja magát pénzügyi, biztosítási ügynöki tevékenységet végző cégként

az a cég nem végez érdemi piaci tevékenységet.

Az internetes keresés (Google kereső) négy kulcsszó alapján történt: flottakezelés, flottamenedzsment, tartós bérlet, operatív lízing. Az összes találatot ellenőriztem és listáztam.

A szakmai szövetségek tagjainál egyértelműen azokat vettem figyelembe, akik flottakezelési tevékenységet is hirdetnek, vagy a tevékenységi körükben ez szerepel. (Ahol a szakmai szövetségnek volt honlapja és releváns információt tartalmazott.)

Az MNB adatbázisából azok kerültek be, akik pénzügyi tevékenységgel foglalkoznak vagy pénzpiaci ügynökök, és tevékenységükben megnevezték a gépjárműveket, a lízinget vagy bérletet.

A piacon tevékenykedők szegmentálása

Hazánkban a legnagyobb flottakezelők a globális és európai multinacionális cégek közül kerülnek ki, kiegészülve néhány erős helyi versenytárssal. A közepes és kicsi piaci szereplők a gépjárműkereskedői hálózatokból, helyi pénzügyi szolgáltatókból, épületüzemeltetőkből és kivételes esetben egy nagyobb saját autóparkot üzemeltető cégek közül kerülnek ki.

A piaci kínálat elsősorban a kis szolgáltatóknál nagyobb átfedést mutat a flottakezelés (tartós bérlet – operatív lízing) és a bérautó szolgáltatás között. A meglévő autópark optimális kihasználása érdekében ezen szereplők minden fajta bérleti konstrukciót kínálnak. Ezzel együtt a lehetőségeik korlátozottak, hogy teljeskörű szolgáltatást tudjanak nyújtani.

A keresleti rugalmasság kielégítésére (nem függetlenül az anyavállalati termékbővítéstől) a multinacionális hátterű cégek is ajánlanak közép- és rövidtávú bérletet a hagyományos tartós bérletű (operatív lízing) mellett.

Mint ahogy említettem az elemzésemben nem tekintem a piacon tevékenykedőknek azokat a flottakezelőket, akik a saját nagyvállalati környezetüknek végeznek belső flottakezelést, saját csoporttal. Ezen csoportok lehet csak egy-két fős, de akár 10 fő fölötti kolléga is dolgozhat ezekben. Miután ez a kör nincs külön nyilvántartva, a méretét még becsülni is nehéz. Az általuk kezelt autópark mérete több tízezres, akár százezres is lehet. Előfordul, hogy vevőként (rész vagy teljes szolgáltatásra) megjelennek a keresleti oldalon.

A piacon megtalálható cégek összetétele

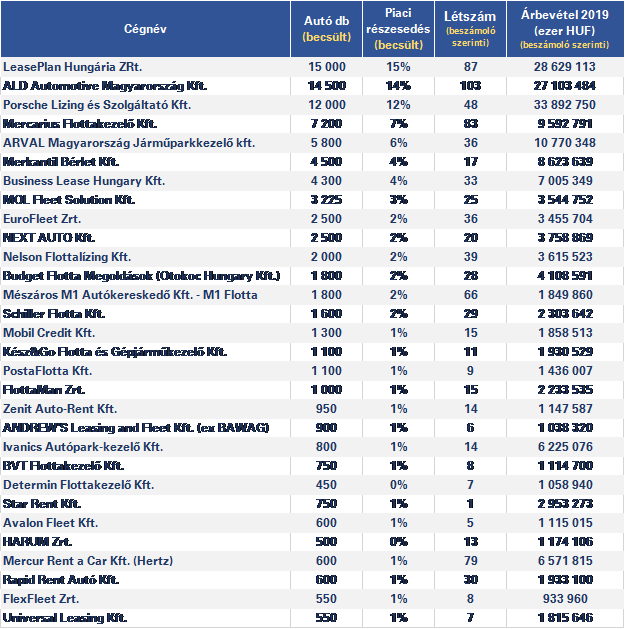

Az előzetes meghatározás értelmében 73 céget listáztam, ők körülbelül 100 000 gépjárművet kezelnek. Meg kell jegyezni, hogy van olyan gépjármű, ami több helyen is szerepelhet, amennyiben az értékláncot több vállalkozás fedi le. Értem ezalatt azt, amikor egy autót „A” cég finanszíroz és „B” cég kezel. Ilyenkor a gépjármű az „A” és a „B” cég darabszámaiban is szerepelhet.

A Pareto elv (80-20) nagyjából itt is érvényesül, a piac 80,3%-át 17 cég (a cégek 23%-a) fedi le.

A cégek által kezel gépjárművek darabszámát:

- az általam ismert adatok alapján

- a honlapjukon közzétett számok alapján

- a 2019-es éves beszámolóban közzétett adatok alapján

becsültem meg.

Kevés nagy vagy óriási (magyar piaci viszonyok között) szolgáltató cég van, nagyon sok a kicsi vagy mini flottakezelő cég. Önkéntesen öt méretkategóriát állítottam fel:

Így a listázott cégek méret szerinti megoszlása a következő:

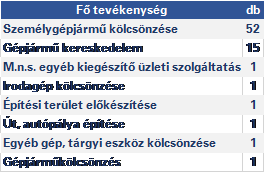

A flottakezelést kínáló cégek fő tevékenysége:

A listában természetes elem a gépjármű kölcsönzés, mint fő tevékenység (ebbe beletartozik tisztán bérautó szolgáltatás és az operatív lízing is) túlsúlya, emellett a gépjármű kereskedők részvétele is. Vannak, akik asaját autópark kezelése mellett kínálnak piaci szolgáltatást, és vannak akik általános gépbérlet keretében gépjárművet is kínálnak.

A kis cégek általában lokális, főleg napi gépjárműbérlést kínáló vállalkozások. Sokan közülük a turizmus és a helyi gyártócégek kiszolgálására koncentrálnak.

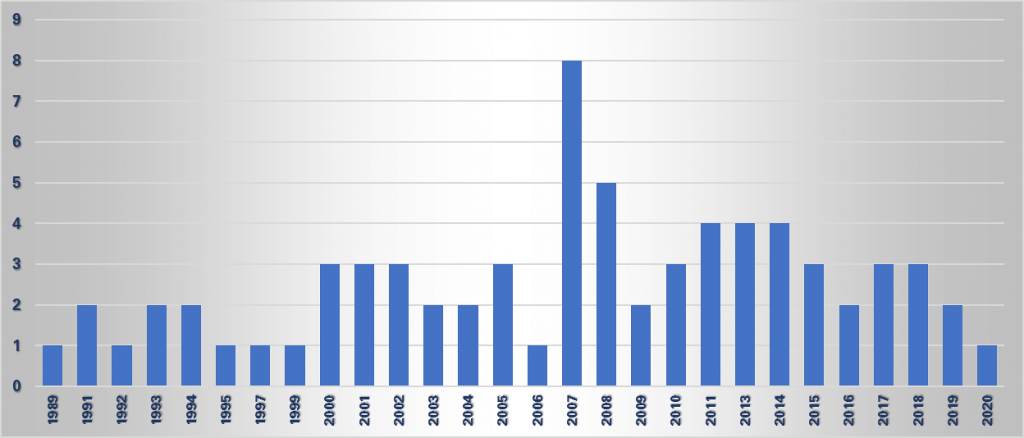

A flottakezelési területen tevékenykedő cégek nem egyszerre alakultak. Van közöttük régi, 20 éves múltra visszatekintő, és van közöttük néhány éves cég is.

Megfigyelhető némi ciklikusság a flottakezelő cégek alapításának idejében.

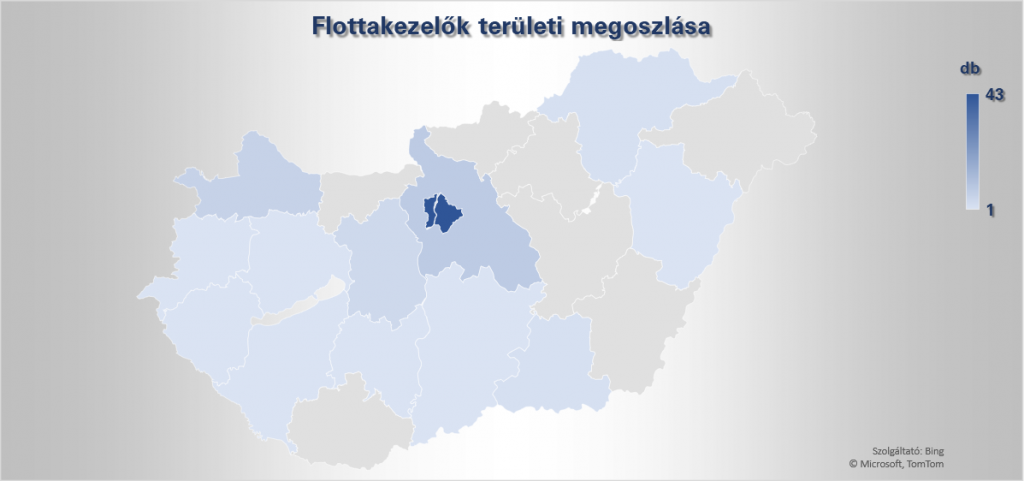

A legtöbb és legnagyobb flottakezelő cégek központja Budapesten vagy Pest megyében található. Az elsősorban rövidtávú bérlést nyújtók a Liszt Ferenc repülőtérhez közel, Vecsésen vannak. Emellett több cég található Győr-Moson-Sopron megyében és Fejér megyében. A többi megyében 1-2 ilyen cég van vagy egyáltalán nincs is.

A piaci szereplők érettségének vizsgálata

A vizsgált 73 szereplőből 71 cégnek van honlapja.11 cég (15%) ajánl valamilyen online lehetőségeket a gépjármű használóknak (értsd: belépési lehetőség a honlapon), és 9 cég adja ezt a lehetőségeket a cégeknek, mint ügyfeleknek.

Mobil applikációja hat cégnek van, ebből három a bérautós franchise cég nemzetközi appja. A kifejezetten flottakezelést folytató cégek közül a három nagy nemzetközi cég, (az összes cég kevesebb, mint 5%-a!) kínál mobil applikációt az ügyfeleinek. Hozzá kell tenni, hogy ők a lefedett piac 34,5 %-át jelentik.

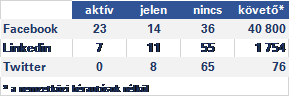

A közösségi médiákban szintén a nagyok a legaktívabbak. Sok olyan cég van, aminek nincs saját oldala, vagy ha van is, nincs benne frissülő tartalom.

A honlapokon szereplő szövegek kevés kivétellel ugyan azon a sémán alapulnak, kevés eredeti tartalom jelenik meg. A szolgáltatások kínálata (finanszírozás, karbantartás, gumiabroncs, csereautó stb.) megáll a felsorolásból vagy jobb esetben a szolgáltatások pár mondatos leírásából. Azt saját tapasztalatból (egy tavalyi piaci felmérésem eredménye) tudom, hogy a flottakezelők nagy része (66-75%) nem használ célszoftvert, a nyilvántartásokat és a riportokat a könyvelési rendszer segítségével és különböző Excel táblákkal oldják meg.

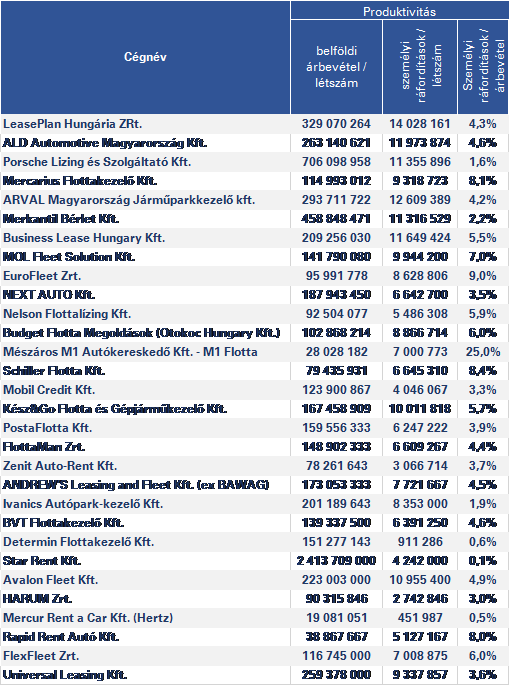

A piaci szereplők eredményei

A figyelembe vett 73 cég összesen nagyjából 102 000 gépjárművet kezel, közvetlenül 1300 főt foglalkoztat, és összesen

224 milliárd forintos árbevételt ért el a 2019. évi beszámolók szerint. Itt az első harminc cég eredményeit sorolom fel. A gépjármű darabszám becslése a piaci információkon, a honlapokon megtalálható információk, az egy eszköz átlagos értéke és az egy foglalkoztatott által kezelt gépjárművek száma figyelembevételével történt.

Természetesen lehetnek kisebb-nagyobb eltérések attól függően melyik cég milyen gépjármű állománnyal rendelkezik, milyen mértékben amortizálta az eszközeit a könyveiben, a szolgáltatásait mekkora mértékben végzi saját maga vagy szervezte ki és a szolgáltatási értékláncot mennyire fedi le és hol tevékenykedik (finanszírozó, flottakezelő, bérautós, gépjármű kereskedő, esetleg egyszerre mind)

Miután a szerződések (gépjárművek) számát becsültem, az erre az adatra vonatkozó mérőszámok félrevezetőek lehetnek, ezért azokat nem jelenítem meg.

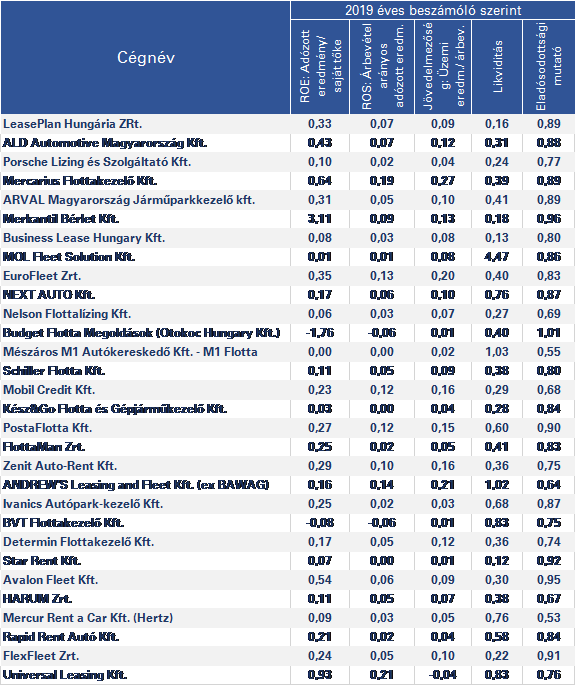

Néhány mutatószám alapján pillanatképet kaphatunk a cégek pénzügyi helyzetéről:

- ROE, adózott eredmény/saját tőke

- ROS árbevétel arányos adózott eredmény

- Jövedelmezőség, árbevétel arányos üzemi eredmény

- Likviditás, a forgóeszközök és rövid lejáratú kötelezettségek aránya

- Eladósodottsági mutató, a kötelezettségek aránya a forrásokban

A pénzügyi eredmények alapján elmondható, hogy az iparág nagy részének likviditása rendben van. A legtöbb cég külső (akár anyavállalati) finanszírozást vesz igénybe ezért az átlagos eladósodottsági mutató 90% körüli.

A produktivitási adatokat nézve elmondható, hogy a nemzetközi hálózatokhoz tartozók közel azonos eredményeket mutatnak fel, a többi cégnél nagy a szórás. Az inkább finanszírozó cégeknél vagy a bérautósoknál természetesen mások a számok, mint a tisztán flottakezelőknél, vagy azoknál, ahol van saját műhely és szerelő személyzet is.

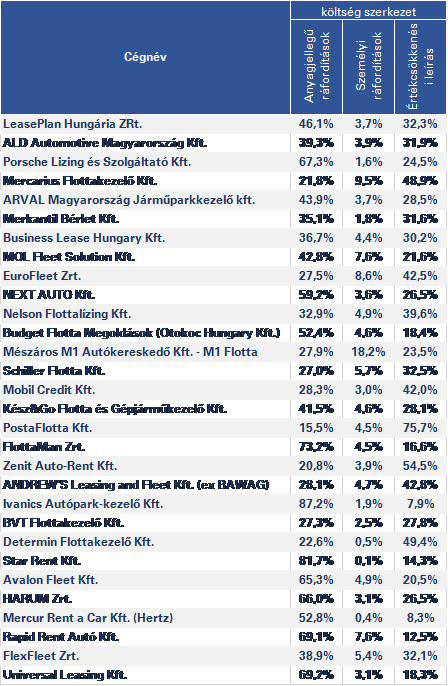

A cégek költségszerkezetéből kiolvasható a ki. vagy beszervezett szolgáltatások mértéke, az emberi erőforrás használata. Ezeket a számokat befolyásolhatja a cég számviteli szabályzata, valamint a tevékenység köre.

A magyar flottapiac szétaprózódott, a piaci szereplők sokan vannak és sok mindent kínálnak. Nincs egységes termékkínálat, és emiatt a vevők több esetben nem tudják valójában mire fizetnek. A négy nagy nemzetközi flottakezelő (LeasePlan, ALD Automotive, Arval és Business Lease) a lefedett piac 39%-át szerezték meg, néhány nagy hazai és páneurópai finanszírozó (Merkantil Bank és Porsche Bank) rendelkezik 16%-al, és öt hazai tulajdonú szereplő (Mercarius, MOL Fleet, EuroFleet, Next Auto, Nelson) rendelkezik még összesen 17%-al. A fennmaradó 28%-on osztozik 62 szereplő. És ezek a szereplők leginkább a nagyvállalati és a KKV szektor felső (középvállalati) részében aktívak.

Értelemszerűen egy nagyobb cégnél lévő nagyobb darabszám segít a portfólió növelésében, ezáltal a mérethatékonyság kezelésében is. Az azonos cégekre koncentráló piaci szereplők az árak letörésével saját árrésüket rombolják.

A lokális, kisebb cégekre fókuszáló flottakezelők ugyanakkor nem érettek (kivéve az évek óta tevékenykedő keveseket), nincsenek ellátva számítástechnikai eszközökkel. Összefogó érdekképviseleti (ágazati) szervezet hiányában a tudásmegosztás sem működik náluk. Emiatt a minőségük és a megítélésük is vegyes.

A flottapiac marketingje hasonló vegyes képet mutat. A multinacionális cégek komoly online marketinggel rendelkeznek, és valamelyest aktívak a közösségi médiában is. A közepes cégeknek van honlapjuk, de oda tudatosan nem irányítanak ügyfeleket. A közösségi médiák használata nagyon kezdetleges. Nem függetlenül attól, hogy erre csak a nagyobb cégek tudnak erőforrást (embert) biztosítani.

Mint említettem a tisztán finanszírozást kínáló szereplők (bankok), vagy a saját flottát üzemeltető cégek nem szerepelnek a felmérésben.

Köszönhetően a gazdasági konjuktúrának, az olcsó forrásoknak és a stabil használtautó piaci áraknak (2019-ről beszélünk) a cégek pénzügyileg stabilnak mondhatók.

A Covid-19 válság hatása a 2020-as mérlegekben lesz látható.

Hegedűs Péter